进入2022年,在疫情反复,经济下行等诸多不利因素影响下,O2O到家、社区团购等崭新近场零售模式发展迅猛。零售企业数字化转型加剧,纷纷加码O2O,实现业绩的逆势增长。随着线上与线下的界限逐渐模糊,线上电商红利不再,线下实体资源的价值通过O2O模式的重新调度后重要性日益凸显。线上线下有机融合、全新的消费场景令实体门店得以重新发展,不仅带来了新的机遇,也给正在承受下行压力的零售行业注入新生力量。

“便利”仍然是撬动消费者的不二法宝。疫情影响下,商超和便利店的O2O到家等业务快速增长,消费品、生鲜、医药保健等品类在疫情期间订单量激增,推动O2O零售精细化运营升级。以即时零售为动力的O2O到家业务成为各大品牌零售商争相布局的新零售模式之一。目前,O2O到家业务分为自营模式和第三方平台(如美团、饿了么、京东到家)合作模式。

传统零售企业面临数字化成本高,运营难度大,客户流量丢失等问题。在即时配送领域愈发激烈的竞争压力促使下,大多数企业意识到线上业务发展的重要性和紧迫性,积极搭建保准化、全品类的线上服务以加快实体门店数字化转型。围绕本地生活的点对点即时配送网络,拥有差异化配送场景、不同体系的运力系统的第三方O2O平台,成为企业破局的关键突破口。

沃尔玛、大润发、永辉超市、华润万家、家乐福等头部玩家以及更多连锁零售品牌也纷纷进驻模式更轻的第三方O2O平台,借助互联网平台自身庞大流量以及成熟的到家业务履约体系,多快好省寻求新增量。

O2OMind发布2022年一季度零售品牌O2O业绩分析报告:

成果呈现:

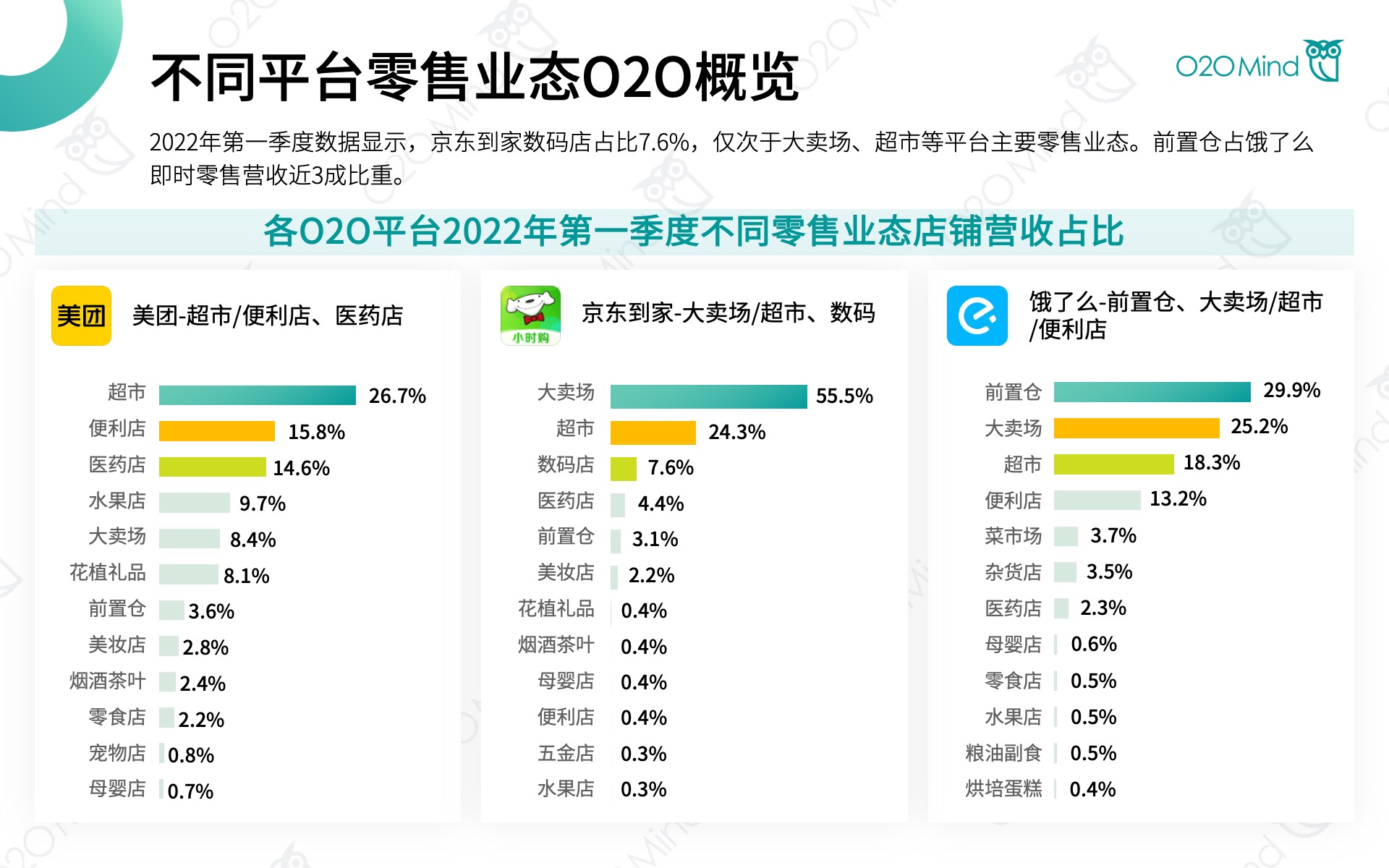

1、生鲜电商(前置仓)借力第三方O2O到家平台谋求出路。京东到家数码店占比7.6%,仅次于主要大卖场、超市等主要零售业态。饿了么前置仓模式营收比重最大,一季度营收占比近30%。每日优鲜、叮咚买菜等前置仓生鲜电商借助饿了么先天的流量优势、履约能力,有效减轻前置仓的成本。

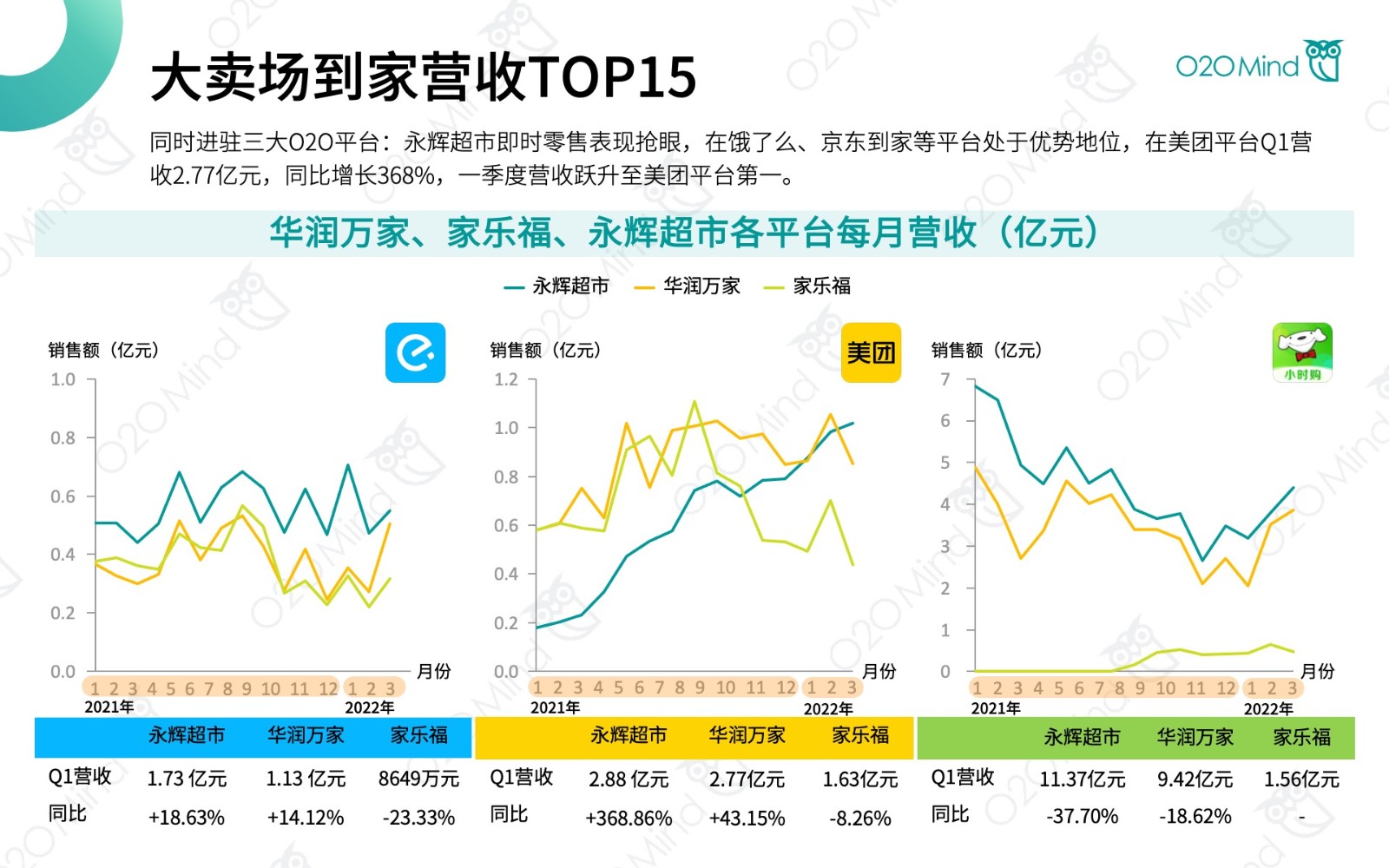

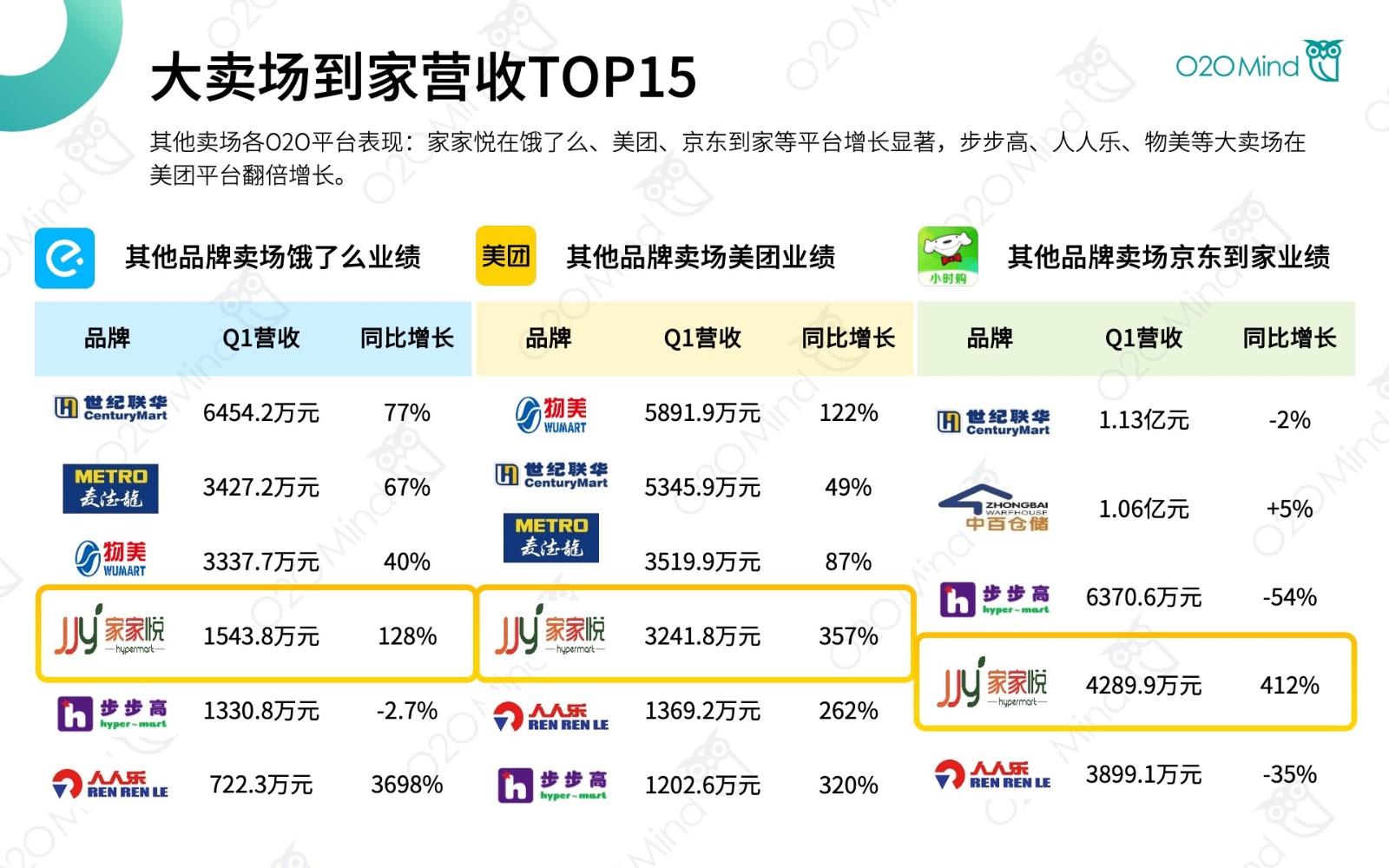

2、永辉超市即时零售渠道表现抢眼,第三方O2O平台已实现盈利。永辉超市在饿了么、京东到家两平台处于优势地位,仅次于大润发、沃尔玛。此外,永辉超市在美团平台到家营收实现大幅增长,Q1营收2.77亿元,同比增速达368%,其中Q1营收跃升至美团平台第一。家家悦在饿了么、美团、京东到家等平台业绩增长显著,步步高、人人乐、物美等大卖场在美团平台营收增长翻倍。

3、生鲜品类O2O到家渠道渗透加速。得益于生鲜到家需求的不断上升,麦德龙、家家悦等卖场以及罗森、711、便利蜂、today等品牌便利店到家订单量持续增加。

4、即时零售品类持续拓展,万物到家趋势显露,更多不同业态品牌零售拥抱到家零售。如屈臣氏(美妆个护),2021年业绩增长同比增长9%,屈臣氏的增长主要依赖于线上线下相结合的数字化转型。无独有偶,名创优品(杂货零售)、百果园(水果零售)、良品铺子(零食店)、孩子王(母婴店)等不同业态品牌零售商纷纷致力于企业的数字化转型,积极布局饿了么、美团、京东到家等O2O到家平台,万物到家加速到来。

5、低线城市购买力爆发,即时购物方式不再是一二线城市专属,小镇青年也爱“1小时达”。沃尔玛、大润发等卖场在一线、新一线城市增长放缓,在下沉市场却快速增长,Q1到家渠道贡献营收比重超3成,较去年同期增幅42%、30%。卜蜂莲花低线城市Q1营收占比超40%,较去年同期增幅达70%。山姆会员店、名创优品、屈臣氏、良品铺子等零售品牌Q1下沉市场营收均实现翻倍增长。

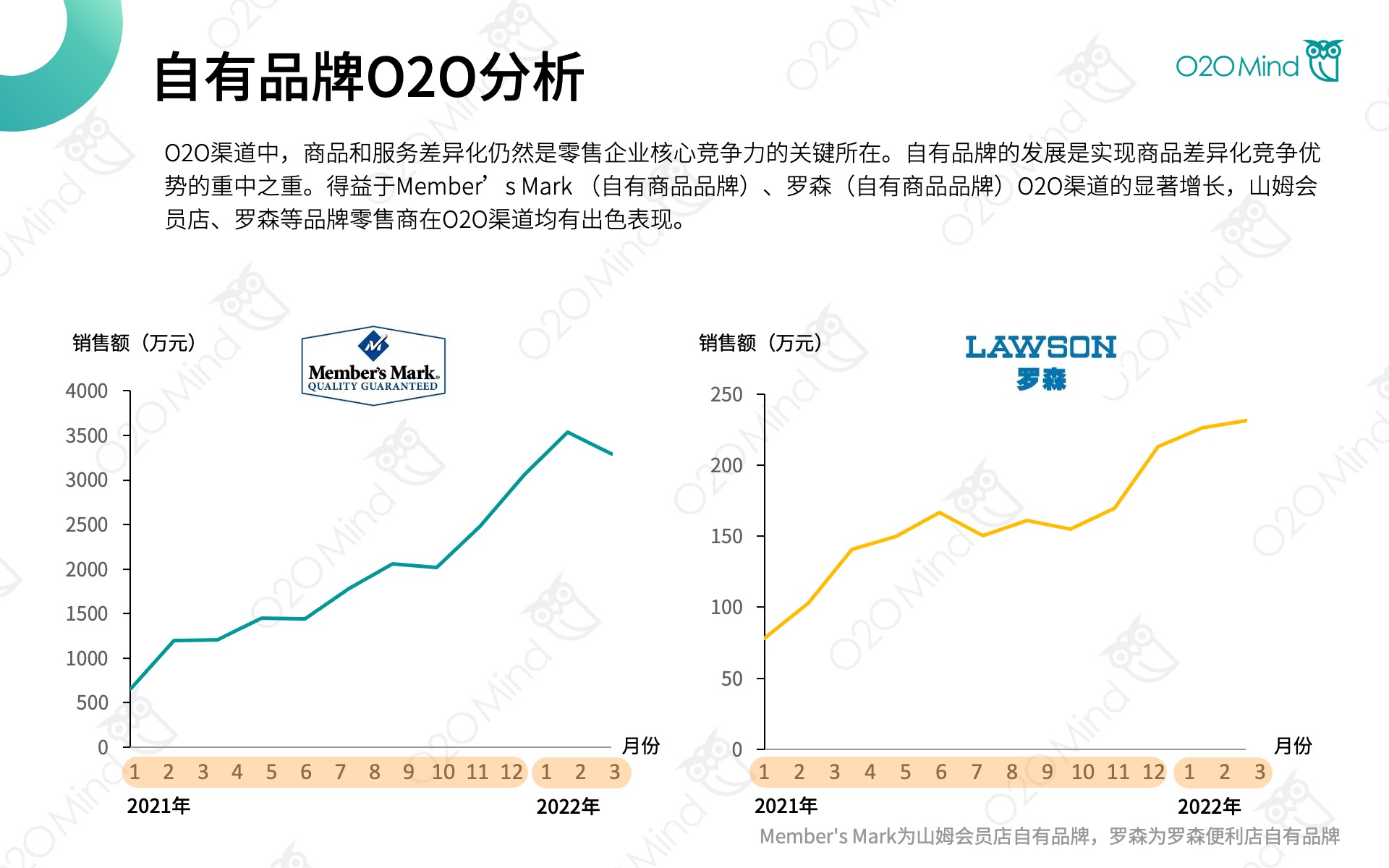

6、 O2O渠道中,商品和服务差异化仍然是零售企业核心竞争力的关键所在。Member‘s Mark,罗森等自有商品品牌O2O渠道销售额显著增长,成山姆会员店、罗森等品牌零售商O2O渠道的差异化优势。

正文:

京东到家与京东平台协同向深,数码店第一季度营收占京东到家即时零售营收的7.6%。仅次于大卖场、超市等平台主要零售业态。

据O2OMind显示,前置仓占饿了么即时零售营收近3成比重,成为饿了么到家零售业务最重要角色之一 。

每日优鲜、叮咚买菜等靠重资产前置仓模式运营的生鲜电商,在面临履约成本居高不下,常年亏损等重重困境下,在去年7月加入饿了么的“新服务伙伴计划”,以借助饿了么先天的流量优势、履约能力,减轻前置仓的成本,实现用户的进一步拓展。

O2O即时零售助力菜市场、杂货店等小店崛起,饿了么平台中,菜市场、第一季度营收占比分别为3.7%、3.5%。

医药、水果、零食、宠物等零售业态在美团平台占有一定比例。

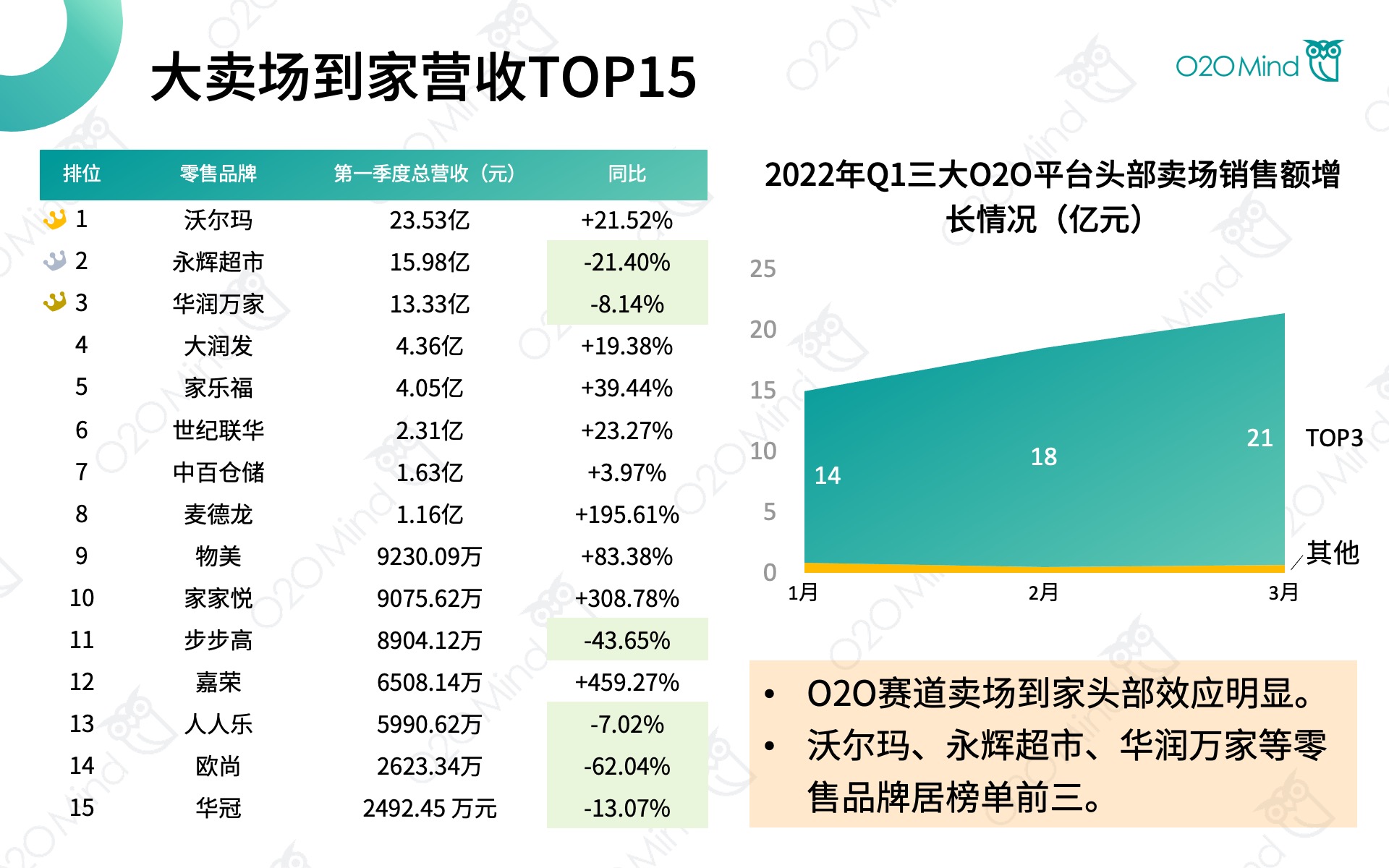

O2OMind大卖场到家营收TOP15榜单显示,有8个零售品牌2021年Q1销售额过亿元,依次为沃尔玛、永辉超市、华润万家、大润发、家乐福、世纪联华、中百仓储、麦德龙。其中沃尔玛、永辉超市、华润万家分别以23.53亿元、15.98亿元、13.33亿元的销售规模领跑榜单。

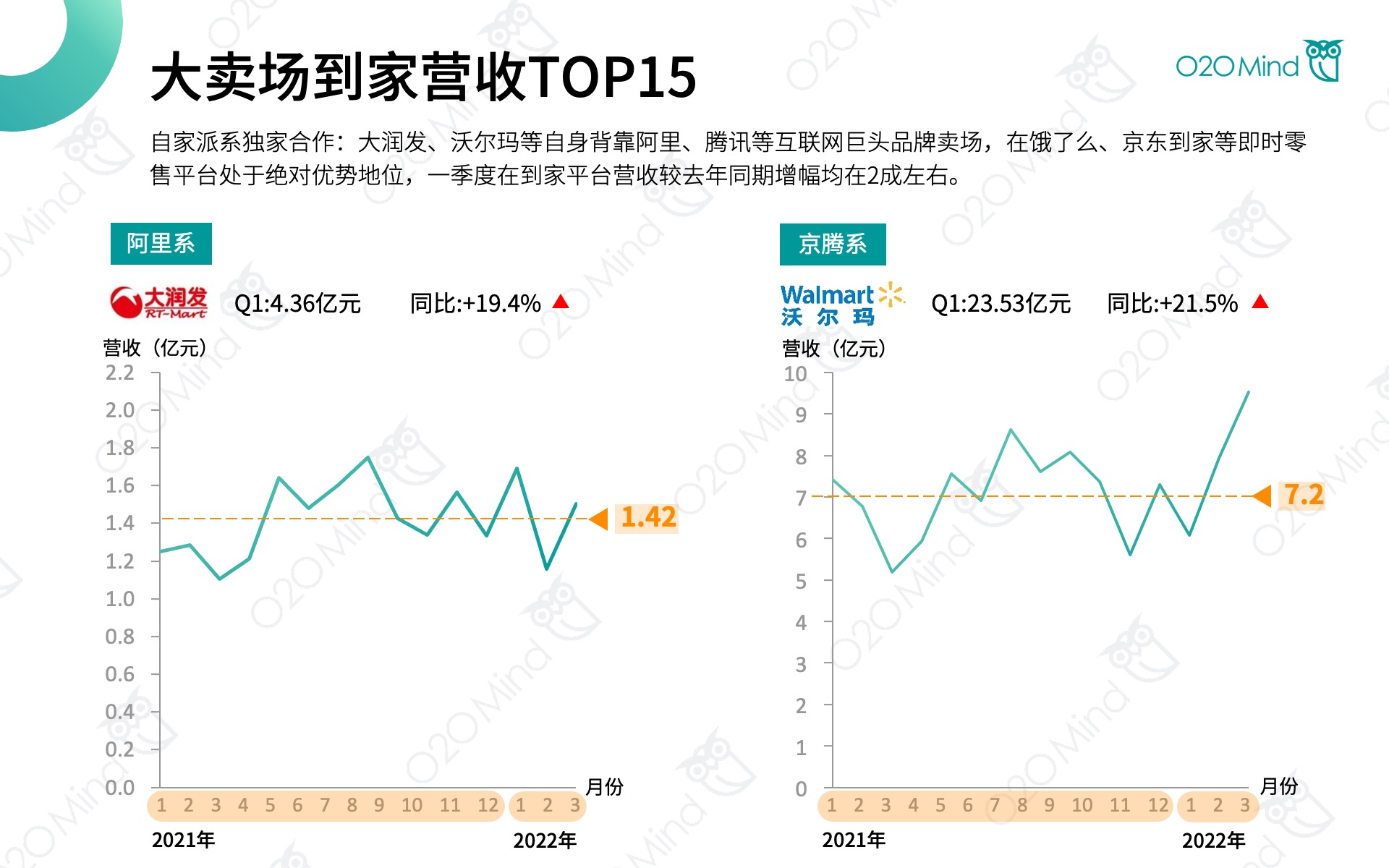

自家派系独家合作:大润发、沃尔玛等自身背靠阿里、腾讯等互联网巨头品牌卖场,在饿了么、京东到家等即时零售平台处于绝对优势地位,一季度在到家平台营收较去年同期增幅均在2成左右。

同时进驻三大O2O平台:永辉超市即时零售表现抢眼,在第三方O2O平台已实现盈利。在饿了么、京东到家等平台处于优势地位,在美团平台Q1营收2.77亿元,同比增长368%,高于华润万家和家乐福, 营收跃升至平台第一。

其他卖场各O2O平台表现:家家悦在饿了么、美团、京东到家等平台增长显著,步步高、人人乐、物美等大卖场在美团平台翻倍增长。

Ole’精品超市、永旺、百佳永辉等高端超市零售品牌深化数字化改革进程,不断提高的数字化能力使其在O2O到家等新零售渠道拥有明显的竞争优势。

O2OMind显示,Ole’精品超市2022年Q1营收3.05亿元,较去年同期增长9.43%,居超市营收榜榜首。

作为零售业高端业态的精品超市,在国内仍处于消费者培育期,尚未有规模以上的扩张和稳定的盈利模式,是其面临的主要阻碍。

随着消费升级和市场培育的深化,精品超市精简的商品SKU、严格的品控、具有稀缺性的进口商品等都成为消费者愿意接受溢价的原因,而这与愿意支付相对较高溢价来节省时间、精力的O2O到家用户高度重合。

接入具有高流量的第三方O2O平台一定程度为精品超市按下”加速键”。此外,永旺、百佳永辉、盒马鲜生等高端超市零售品牌2022年Q1营收均过亿元,跻身前十。

与此同时,以便利社区居民消费为特点的社区生鲜超市加快线上线下一体化发展,锅圈食汇(火锅食材为主)、菜大全等生鲜超市接入O2O平台后表现抢眼。

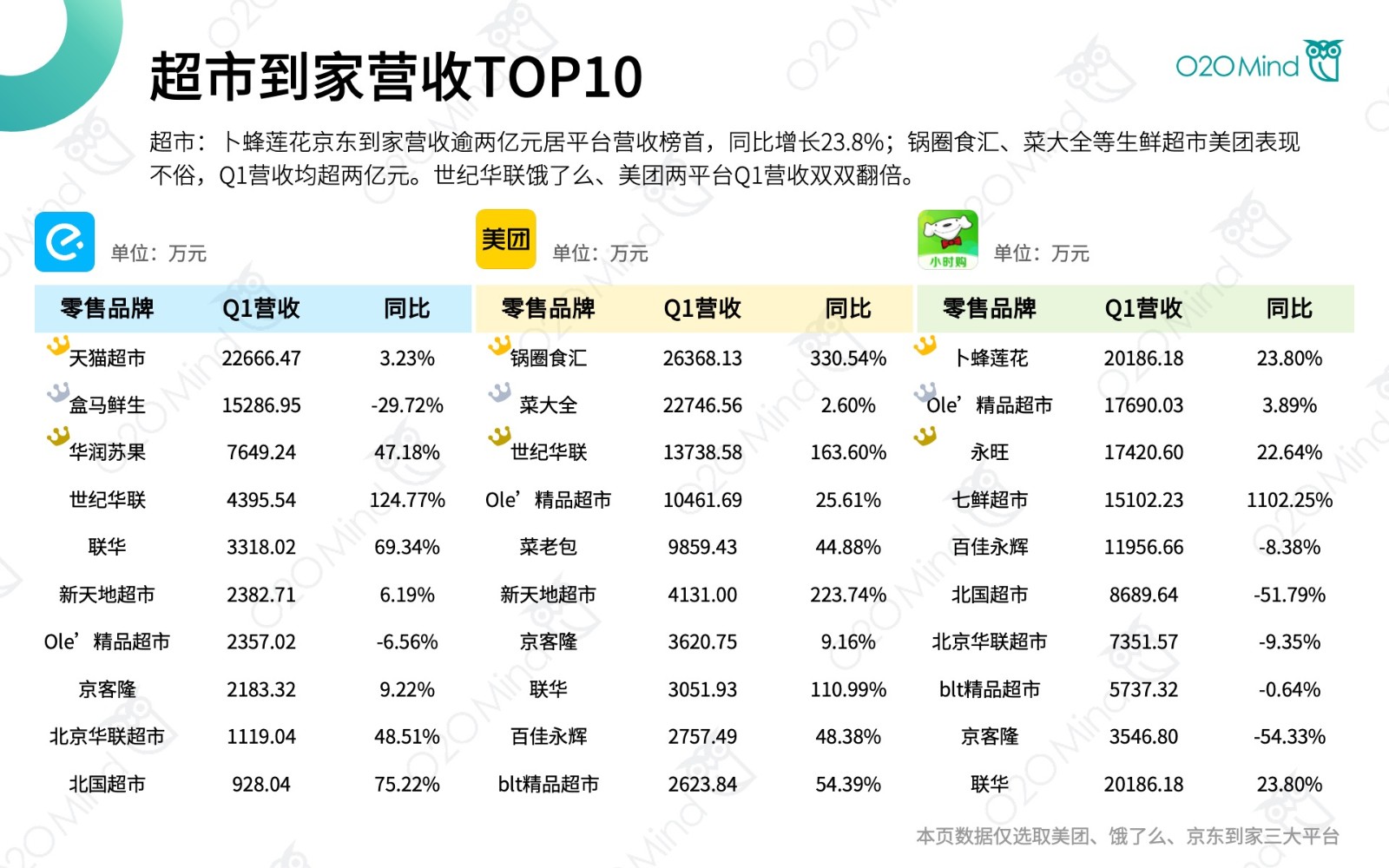

卜蜂莲花京东到家营收逾两亿元居榜首,同比23.8%,Ole’精品超市、永旺等高端超市品牌分列二三。

美团平台中,锅圈食汇、菜大全等生鲜超市表现更抢眼,Q1营收均超两亿元。

天猫超市、盒马鲜生等阿里系超市在饿了么平台包揽前两位,世纪华联较去年同期营收翻倍。

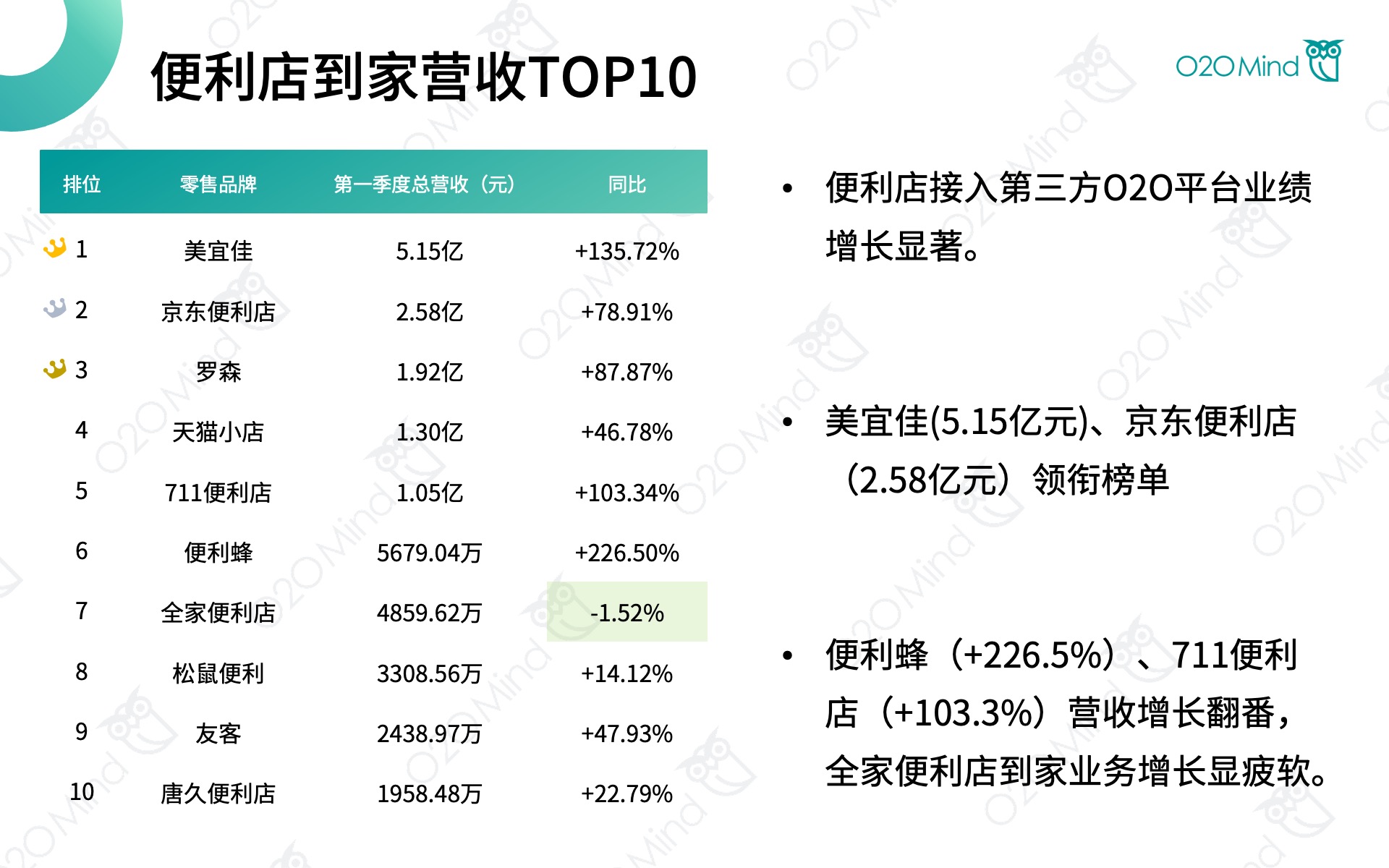

便利店接入第三方O2O平台业绩增长显著。O2OMind便利店到家营收TOP10榜单显示,一季度三大O2O平台中,美宜佳(5.15亿元)、京东便利店(2.58亿元)领衔榜单,便利蜂(+226.5%)、711便利店(+103.3%)营收增长翻番,全家便利店到家业务增长显疲软。

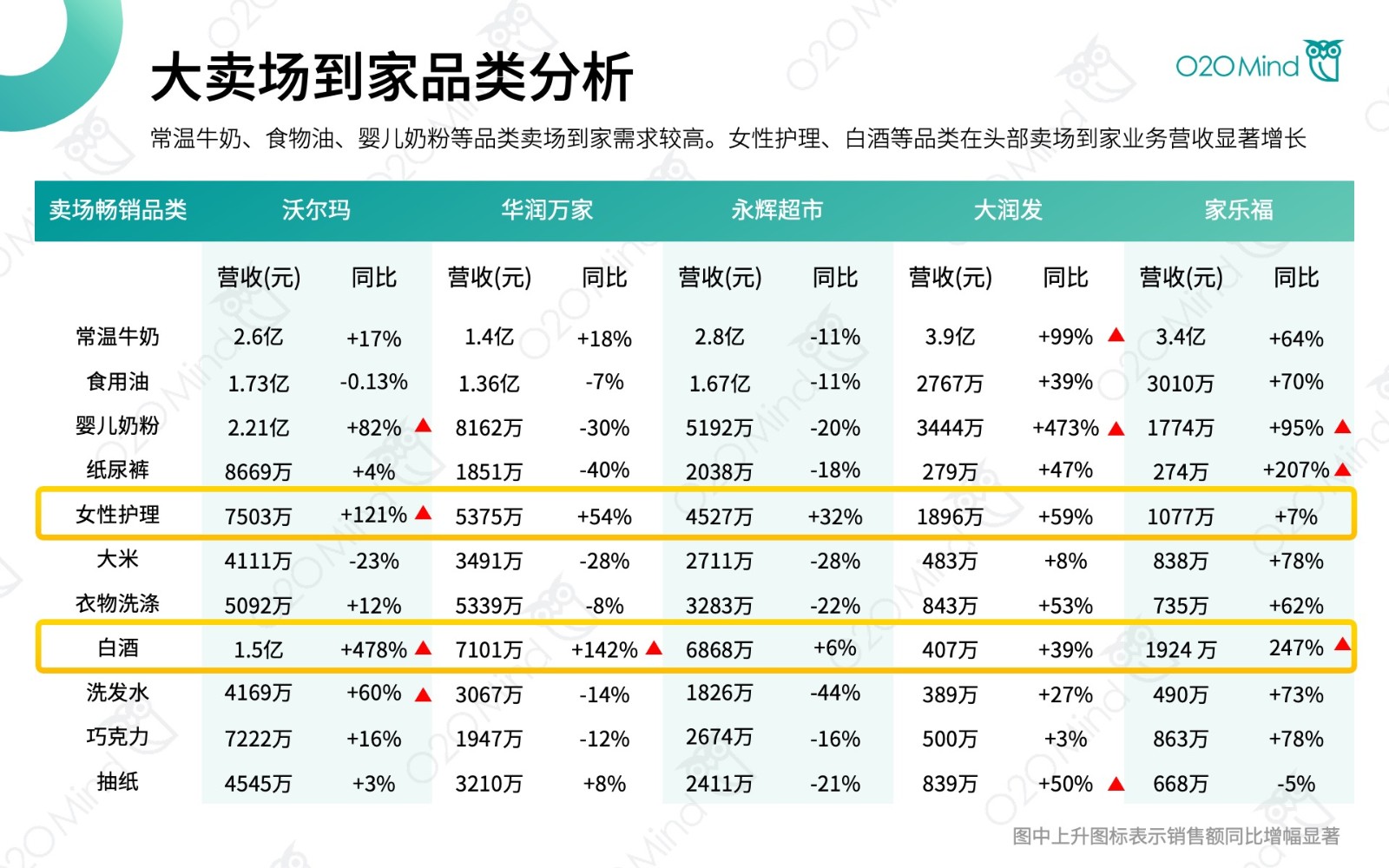

常温牛奶、食物油、婴儿奶粉等品类卖场到家需求更高。女性护理、白酒等品类在卖场到家需求增长显著

纸尿裤品类则选择在沃尔玛购买的人更多。衣物洗涤品类在华润万家销售表现更出色。

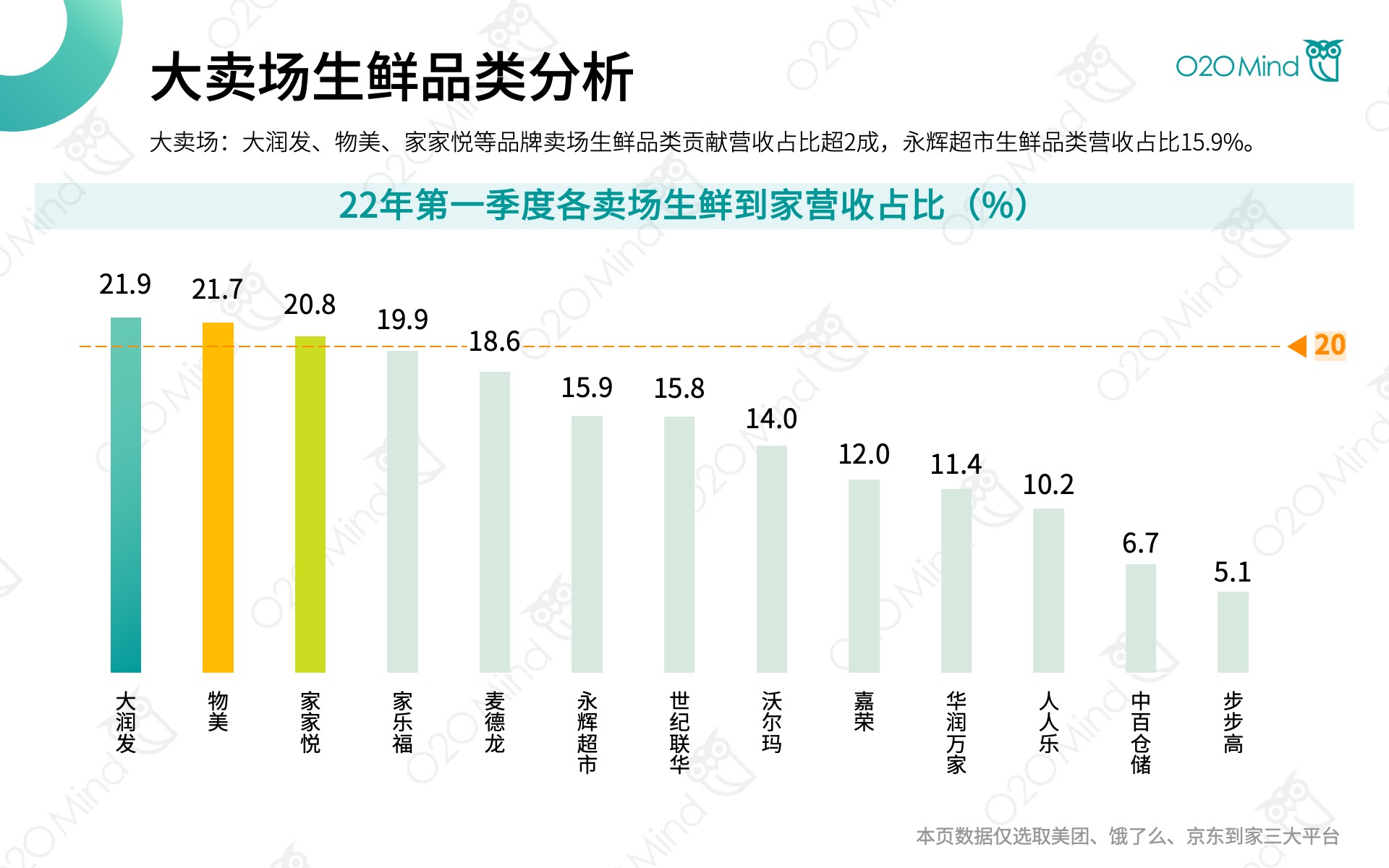

生鲜高频的复购和刚性需求是当前活跃O2O市场,拉动消费的亮点。作为极具差异化的生鲜商品,这种兼具线上到家和线下体验全渠道服务的门店,在食品安全保障上更受顾客信赖,所见即所得让顾客更放心。大润发、物美、家家悦等品牌卖场生鲜品类贡献Q1营收占比超2成,麦德龙、永辉超市生鲜品类营收占比18.6%、15.9%。

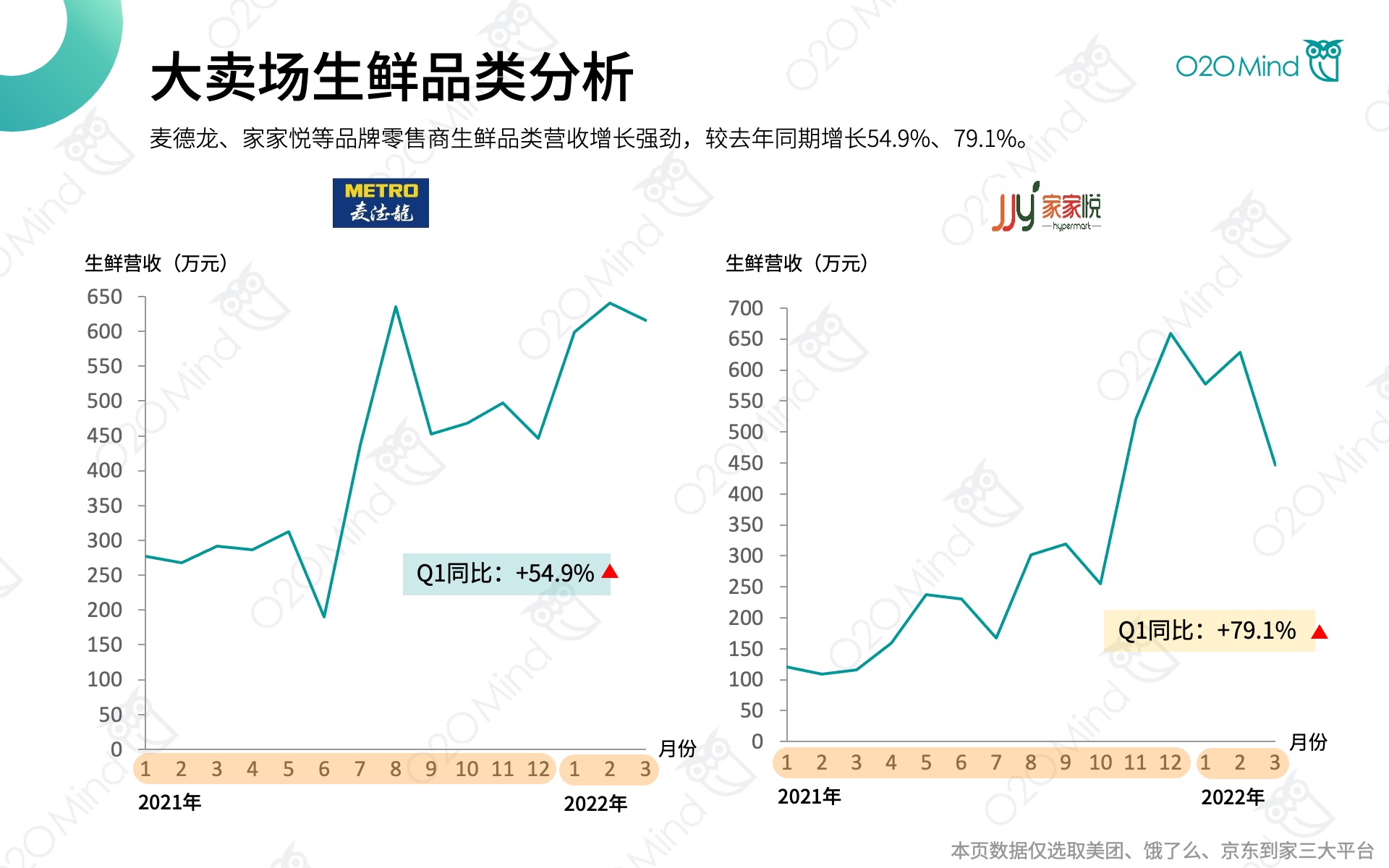

麦德龙、家家悦等品牌零售商生鲜品类营收增长强劲,较去年同期增长54.9%、79.1%。

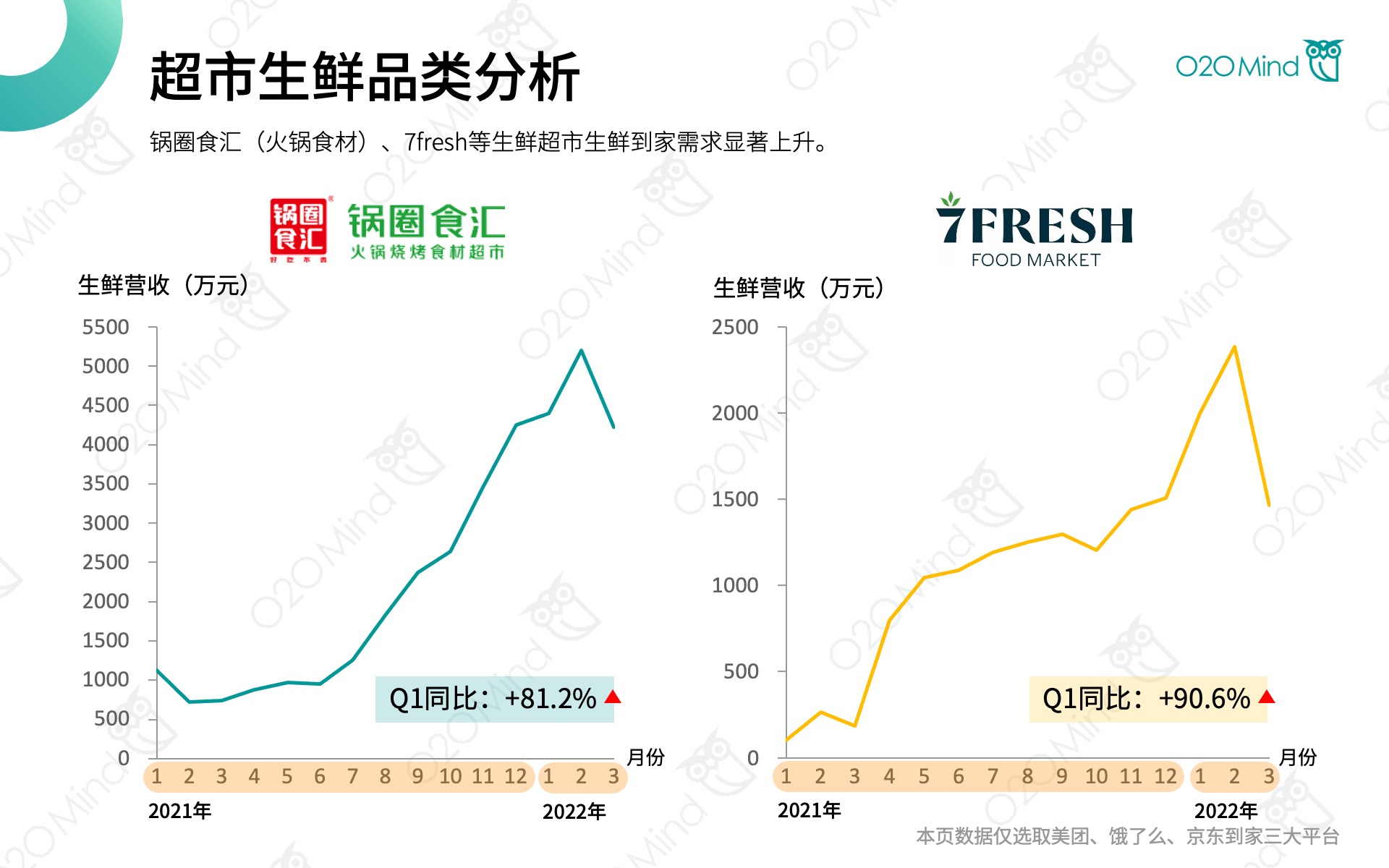

超市:锅圈食汇(火锅食材)、7fresh等生鲜超市生鲜到家需求显著上升。

锅圈食汇(火锅食材)、7fresh等生鲜超市生鲜到家需求显著上升。

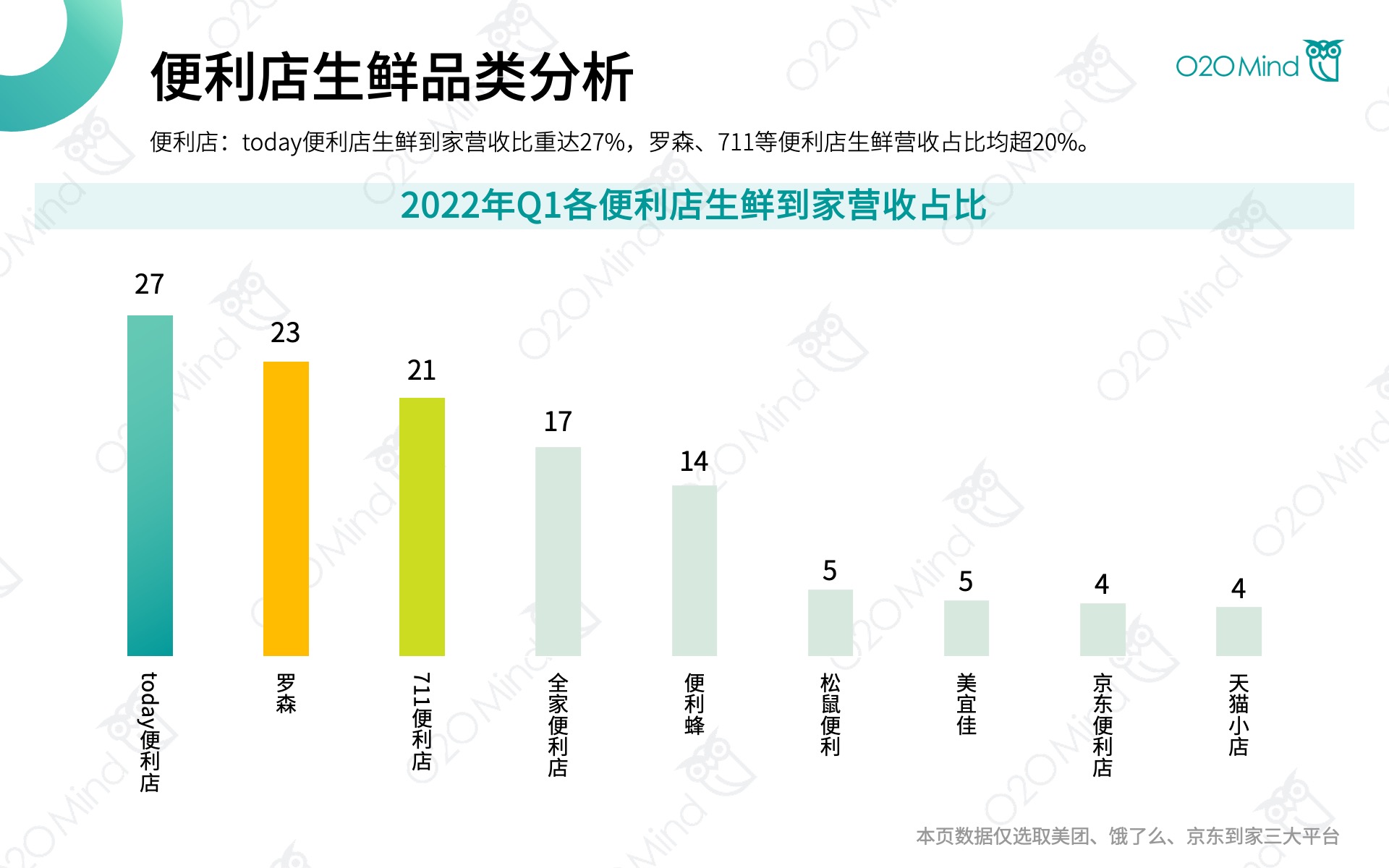

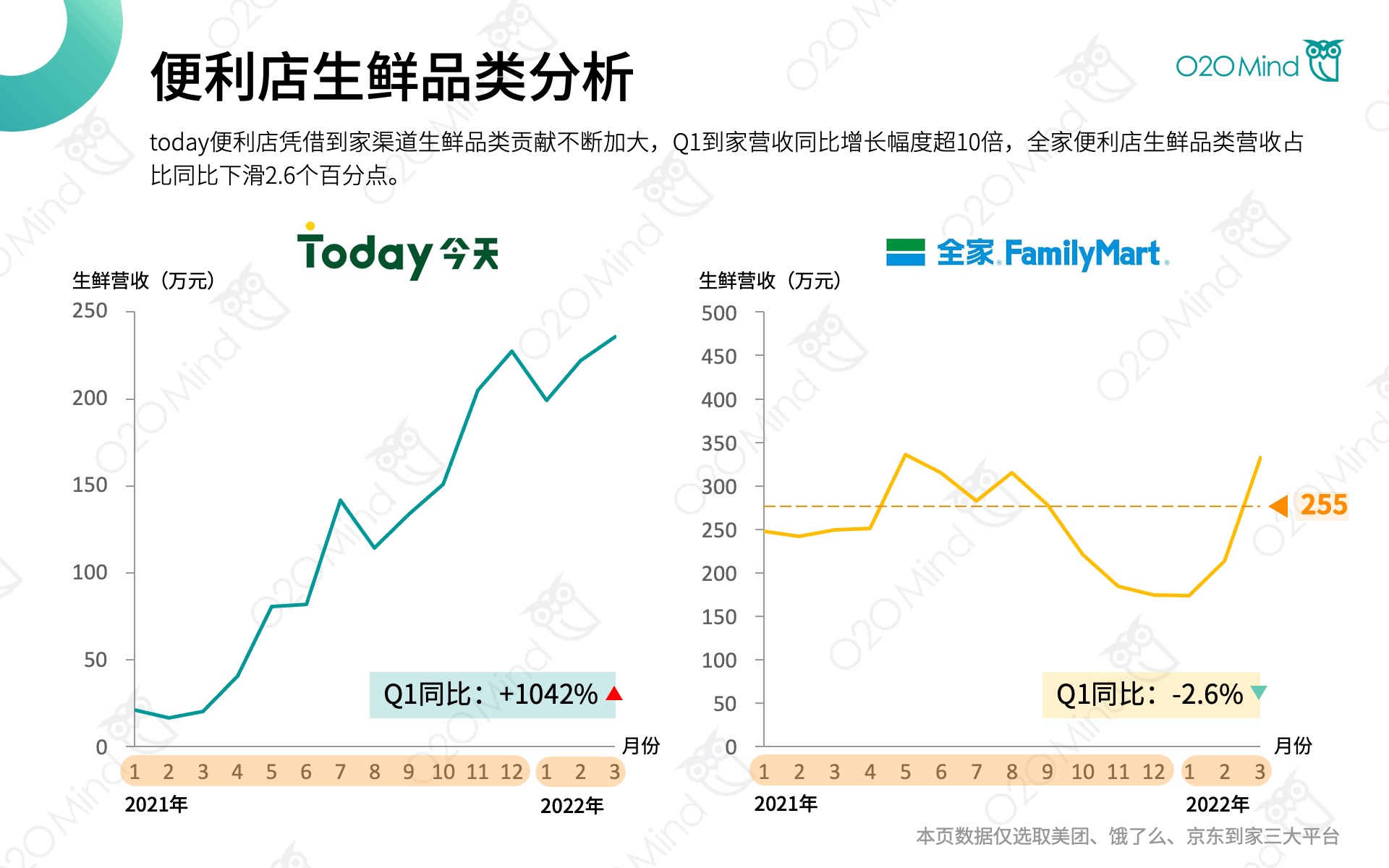

便利店:today便利店生鲜到家营收比重达27%,罗森、711等便利店生鲜营收占比均超20%。

便利店24小时到家紧抓夜宵经济机遇。根据部分便利店企业的销售数据显示,24小时便利店除了白天的盈利以外,夜晚的盈利也是非常可观,特别在晚上10点到第二天凌晨的7点,营业额可以占据便利店一整天营业额的百分之三十,甚至可以达到百分之四十。

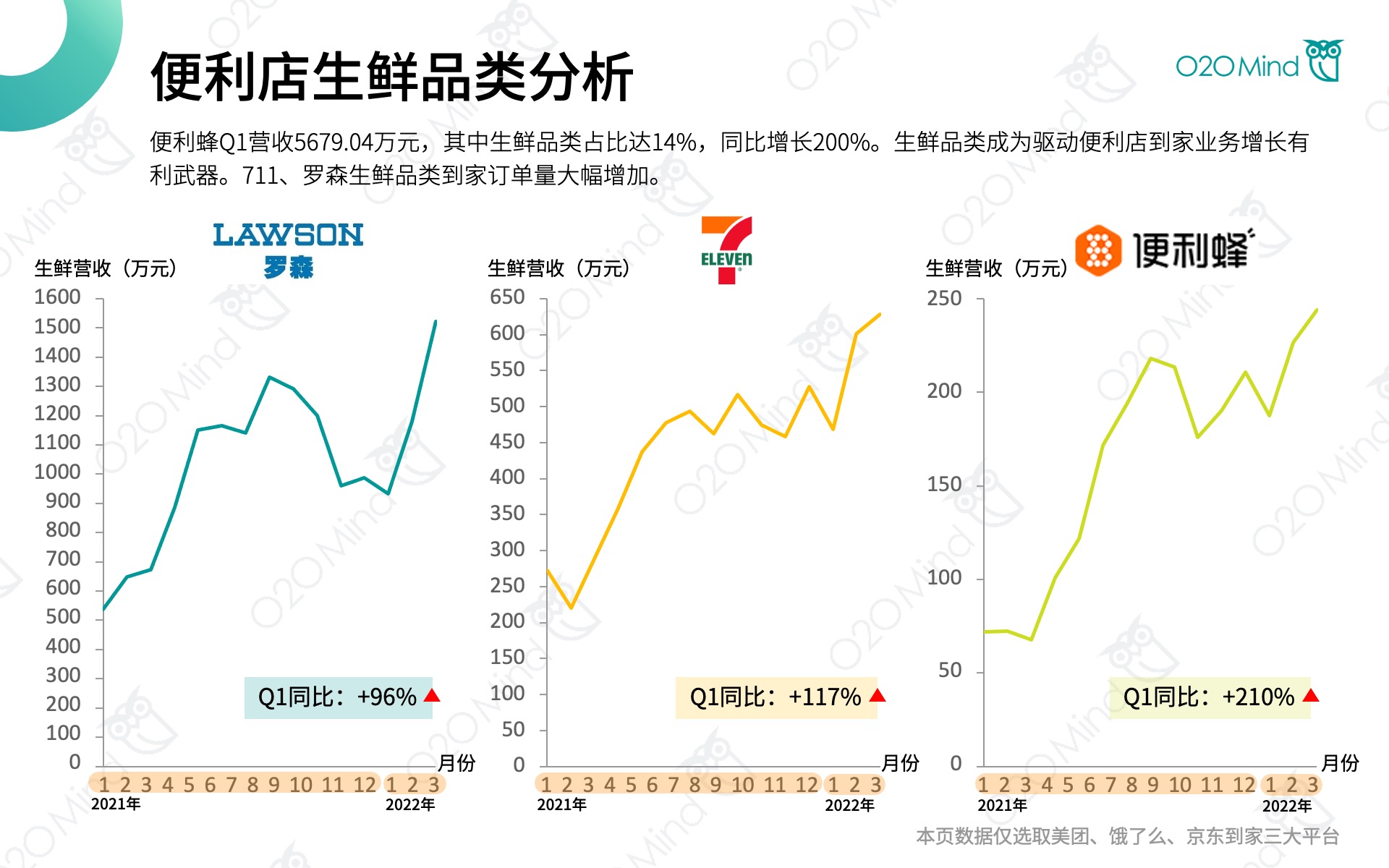

而这也成为了同质化严重的品牌便利店增强竞争力的重要机遇,如便利蜂,为抓紧夜间机会场景,便利蜂相继在多家门店内24小时不间断供应蒸包、小碗菜、酥饼、小龙虾等热门美食。O2OMind显示,便利蜂Q1营收5679.04万元,其中生鲜品类占比达14%,到家渠道营收同比增幅超200%。

生鲜品类成为驱动便利店到家业务增长有利武器。711、罗森等到家业绩增长显著的品牌便利店,生鲜品类到家订单量大幅增加。

today便利店凭借到家渠道生鲜品类贡献不断加大,Q1到家营收同比增幅高达10倍。

而生鲜营收占比较高(17%)的全家便利店,起送费用过高以及熟食品类同质化严重或是其在到家渠道中竞争力不足、增长乏力的原因之一。

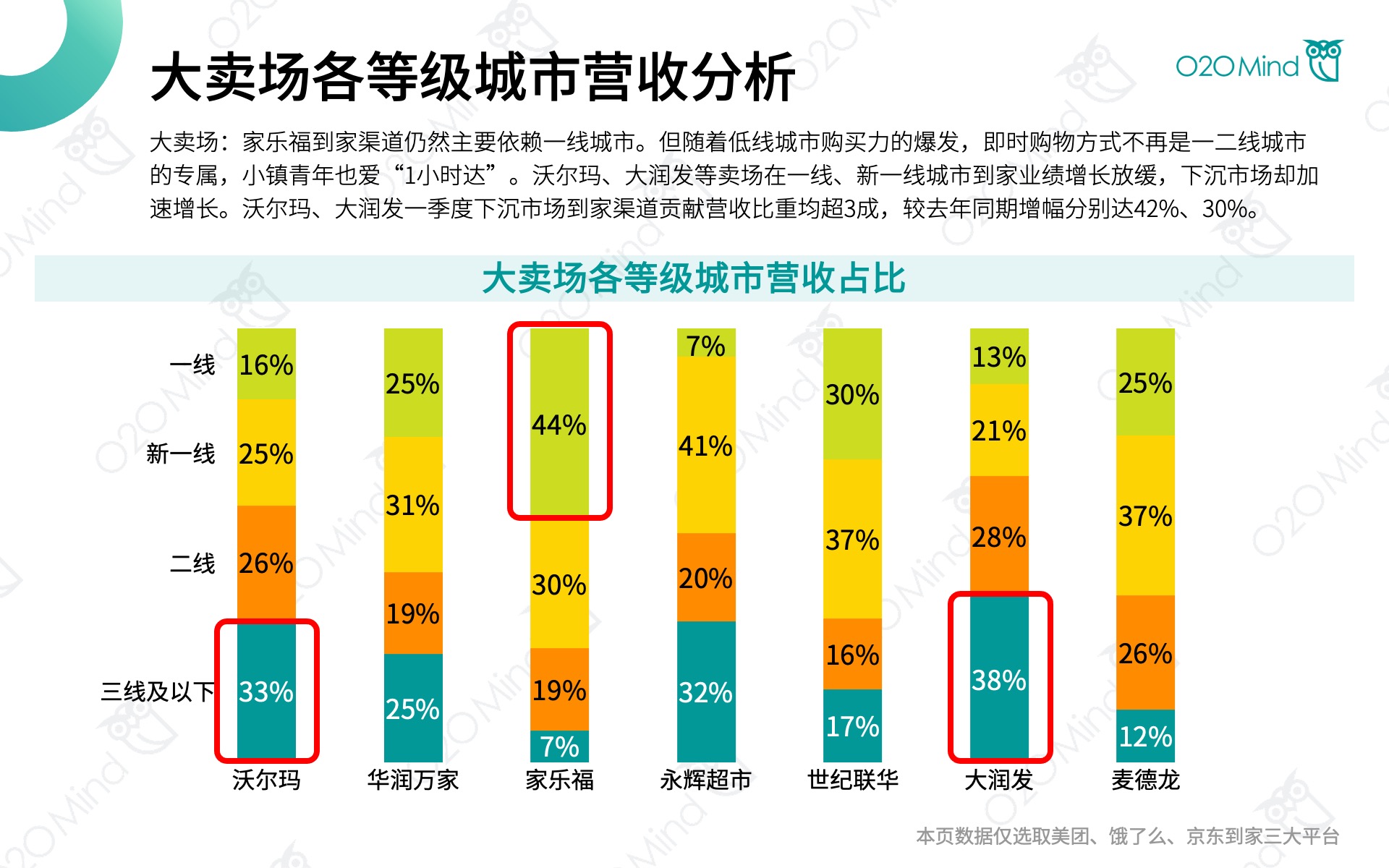

大卖场:家乐福到家渠道仍然主要依赖一线城市。但随着低线城市购买力的爆发,即时购物方式不再是一二线城市的专属,小镇青年也爱“1小时达”。沃尔玛、大润发等卖场在一线、新一线城市到家业绩增长放缓,下沉市场却加速增长。沃尔玛、大润发一季度下沉市场到家渠道贡献营收比重均超3成,较去年同期增幅分别达42%、30%。

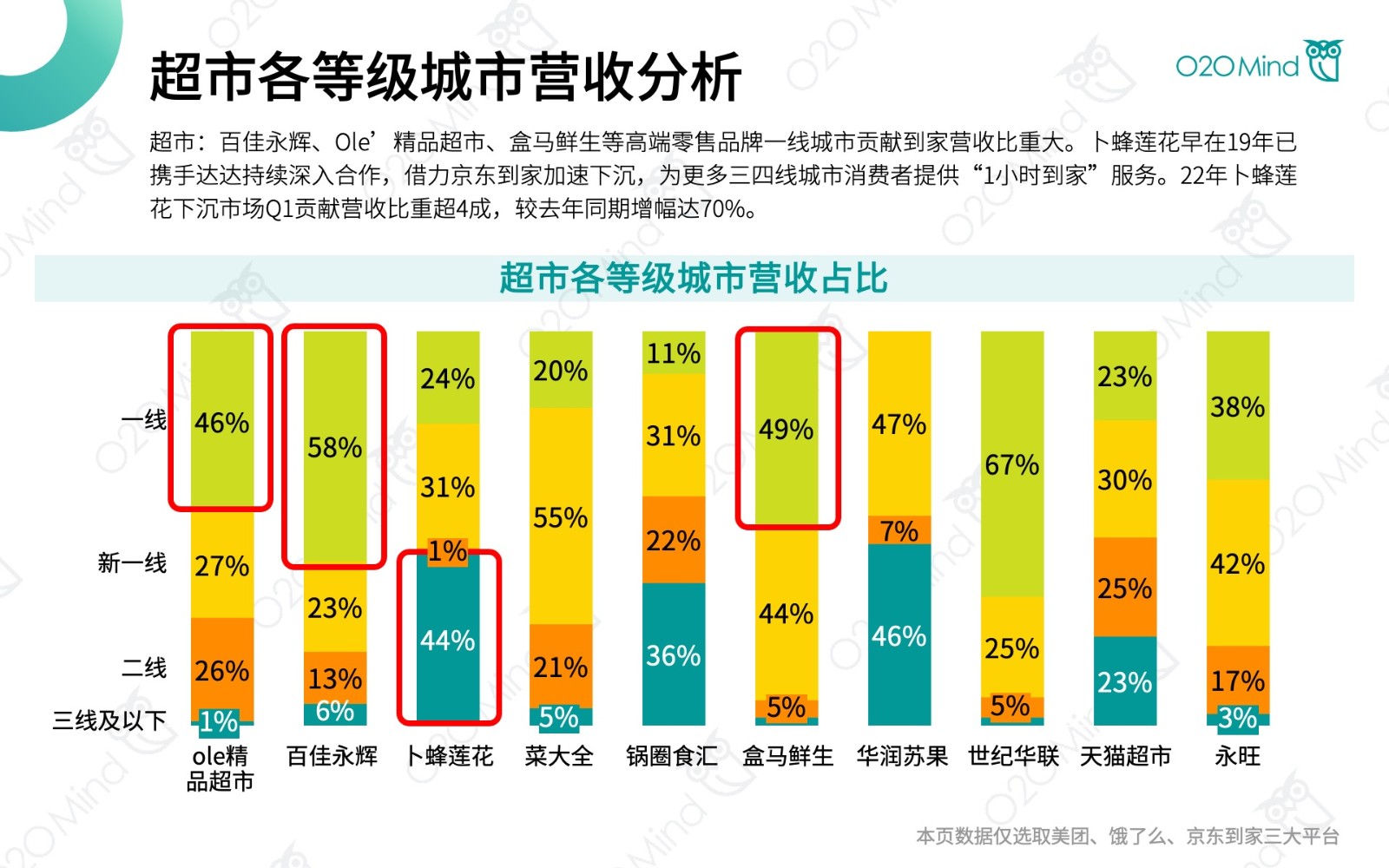

超市:百佳永辉、Ole’精品超市、盒马鲜生等高端零售品牌一线城市贡献到家营收比重大。卜蜂莲花早在19年已携手达达持续深入合作,借力京东到家加速下沉,为更多三四线城市消费者提供“1小时到家”服务。2022年卜蜂莲花下沉市场Q1贡献营收比重超4成,较去年同期增幅达70%。

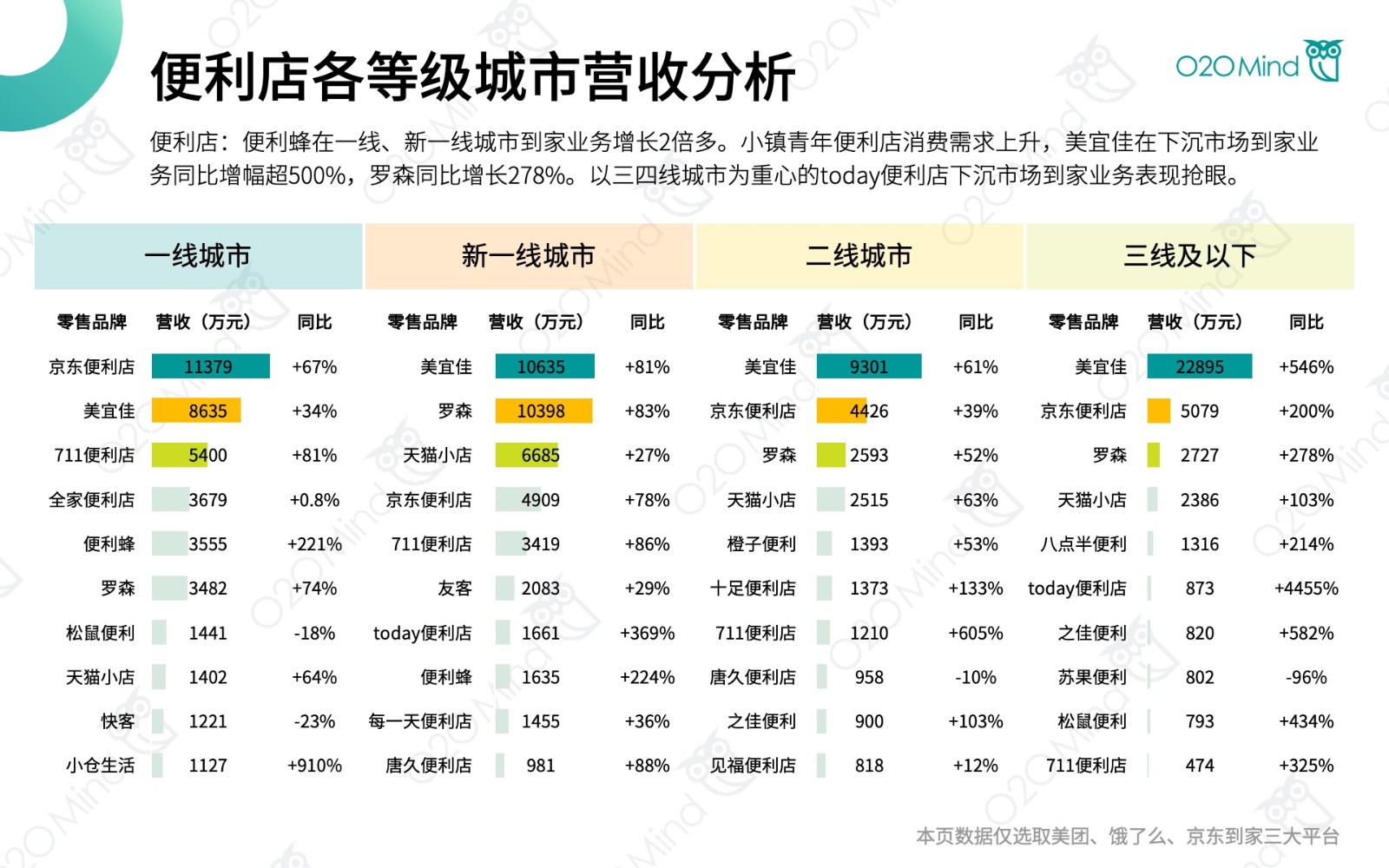

便利店:便利蜂在一线、新一线城市到家业务增长2倍多。

小镇青年便利店消费需求上升。美宜佳在下沉市场到家业务同比增幅超500%,罗森同比增长278%。以三四线城市为重心的today便利店下沉市场到家业务表现抢眼。

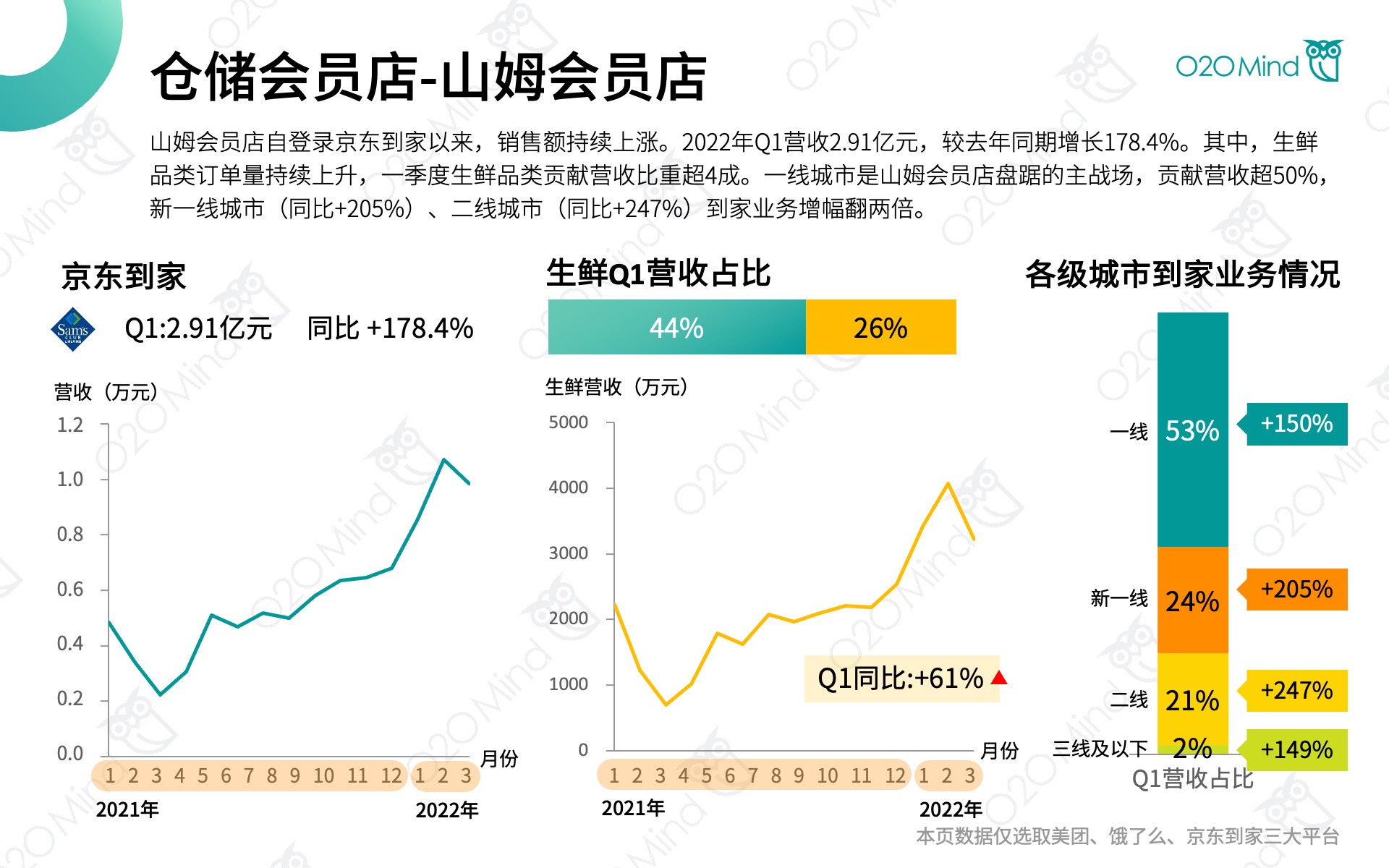

山姆会员店自登录京东到家以来,销售额持续上涨。2022年Q1营收2.91亿元,较去年同期增长178.4%。其中,生鲜品类订单量持续上升,一季度生鲜品类贡献营收比重超4成。一线城市是山姆会员店盘踞的主战场,贡献营收超50%,新一线城市(同比+205%)、二线城市(同比+247%)到家业务增幅翻两倍。

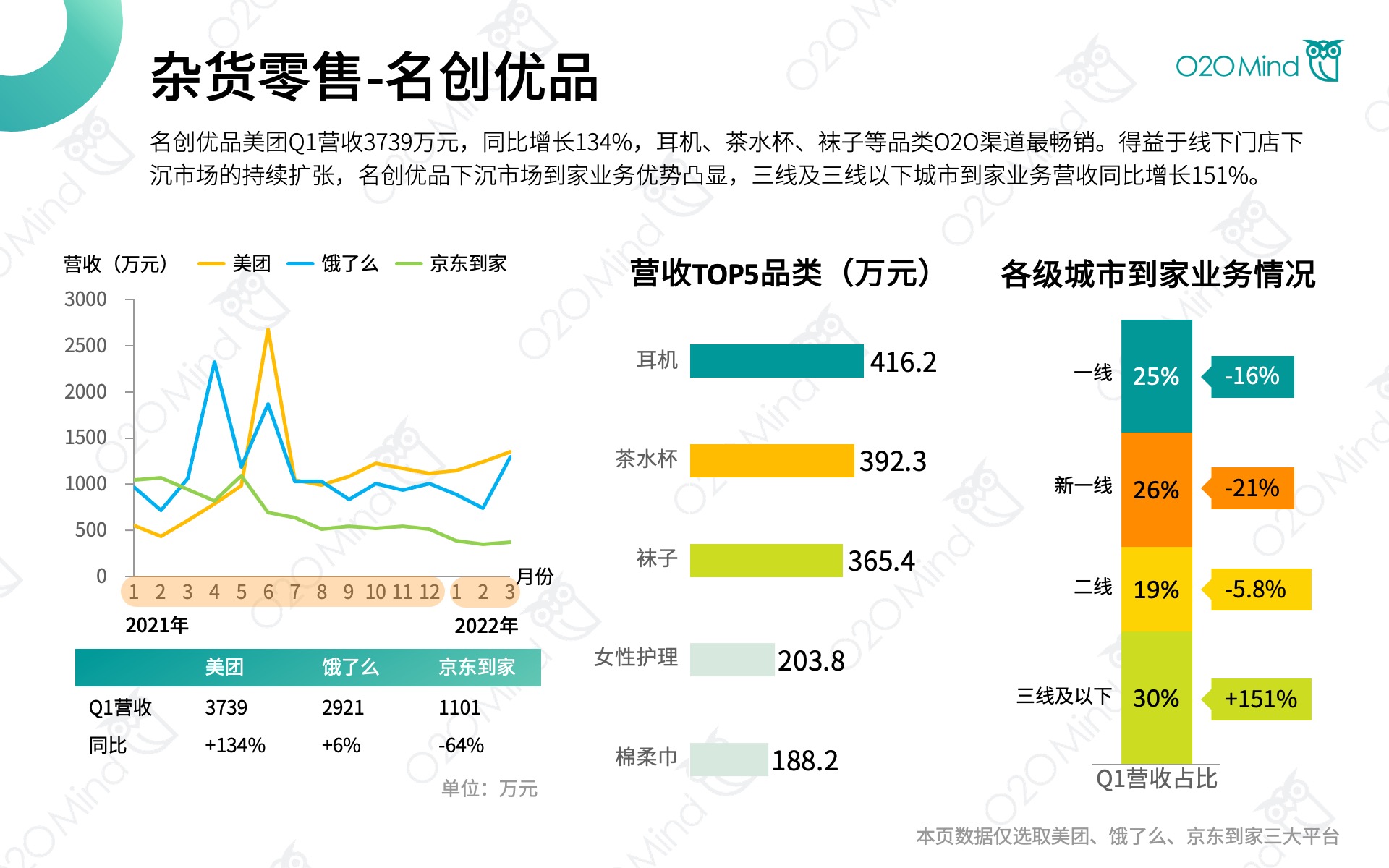

名创优品美团Q1营收3739万元,同比增长134%,耳机、茶水杯、袜子等品类O2O渠道最畅销。得益于线下门店下沉市场的持续扩张,名创优品下沉市场到家业务优势凸显,三线及三线以下城市到家业务营收同比增长151%。

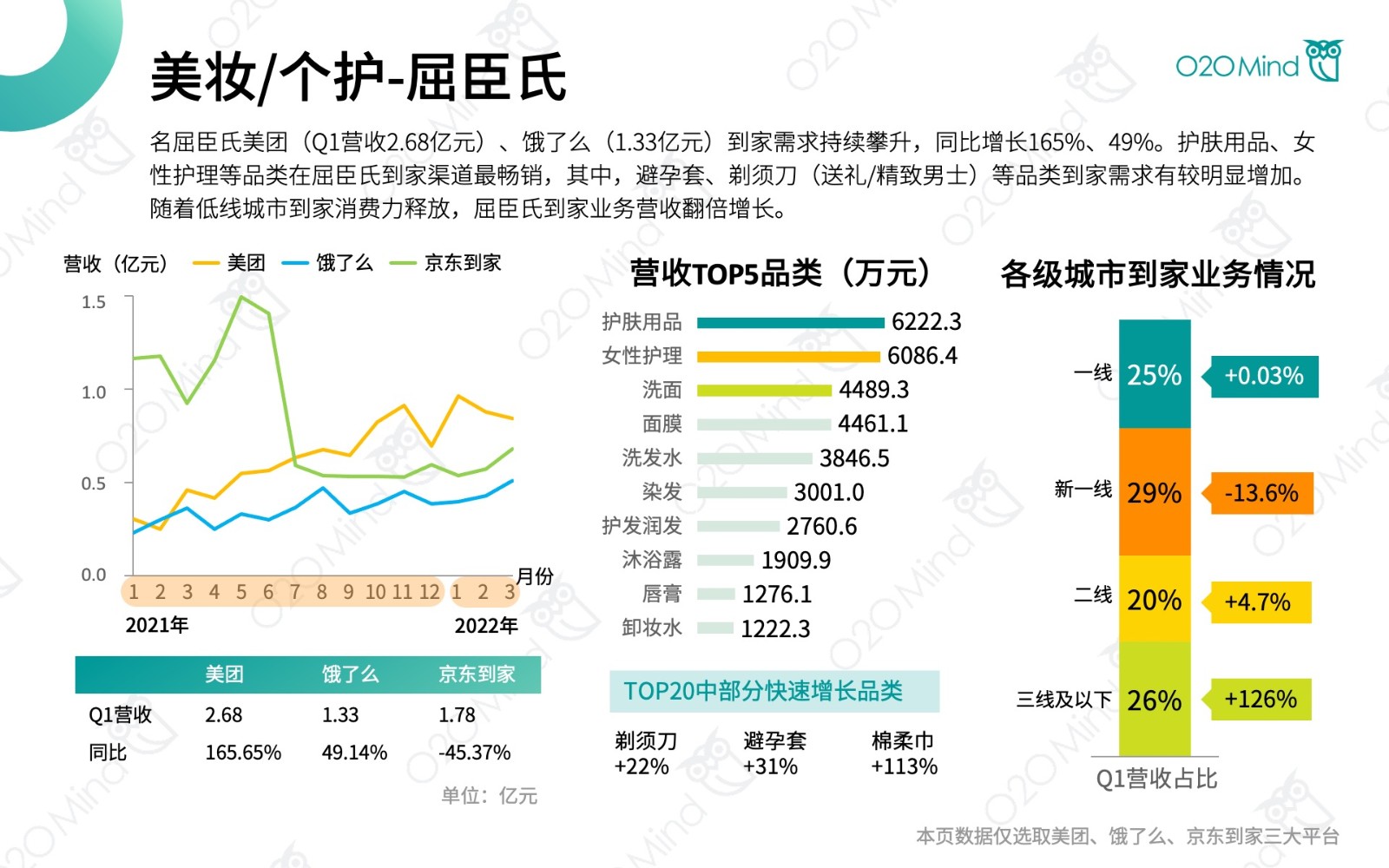

屈臣氏美团(Q1营收2.68亿元)、饿了么(1.33亿元)到家需求持续攀升,同比增长165%、49%。护肤用品、女性护理等品类在屈臣氏到家渠道最畅销,其中,避孕套、剃须刀(送礼/精致男士)等品类到家需求有较明显增加。随着低线城市到家消费力释放,屈臣氏到家业务营收翻倍增长。

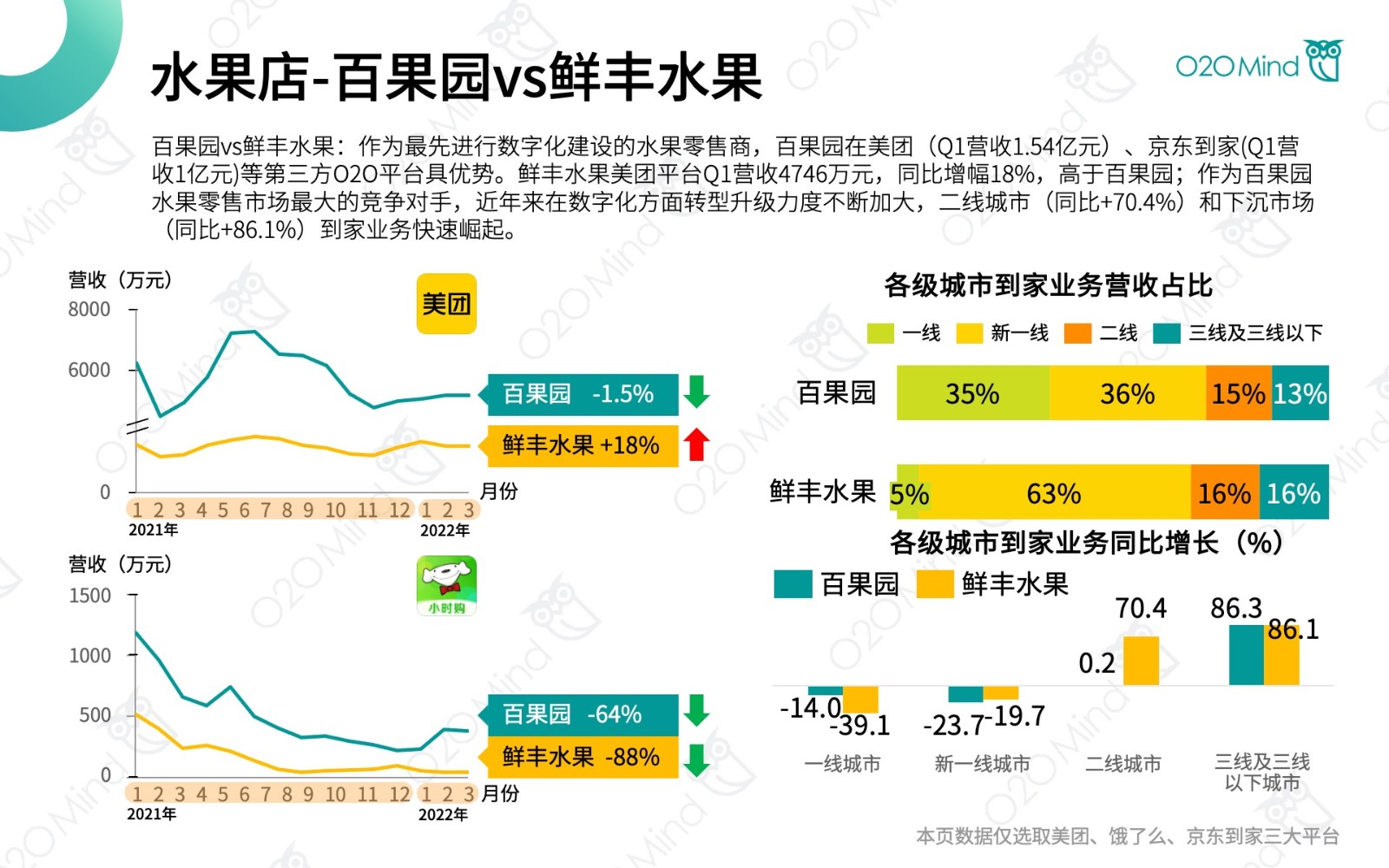

百果园vs鲜丰水果:作为最先进行数字化建设的水果零售商,百果园在美团(Q1营收1.54亿元)、京东到家(Q1营收1亿元)等第三方O2O平台具优势。鲜丰水果美团平台Q1营收4746万元,同比增幅18%,高于百果园;得益于近年来在数字化方面不断地加大力度进行转型升级以及二线城市(同比+70.4%)和下沉市场(同比+86.1%)到家业务快速崛起,鲜丰水果成为百果园水果零售市场最大的竞争对手。

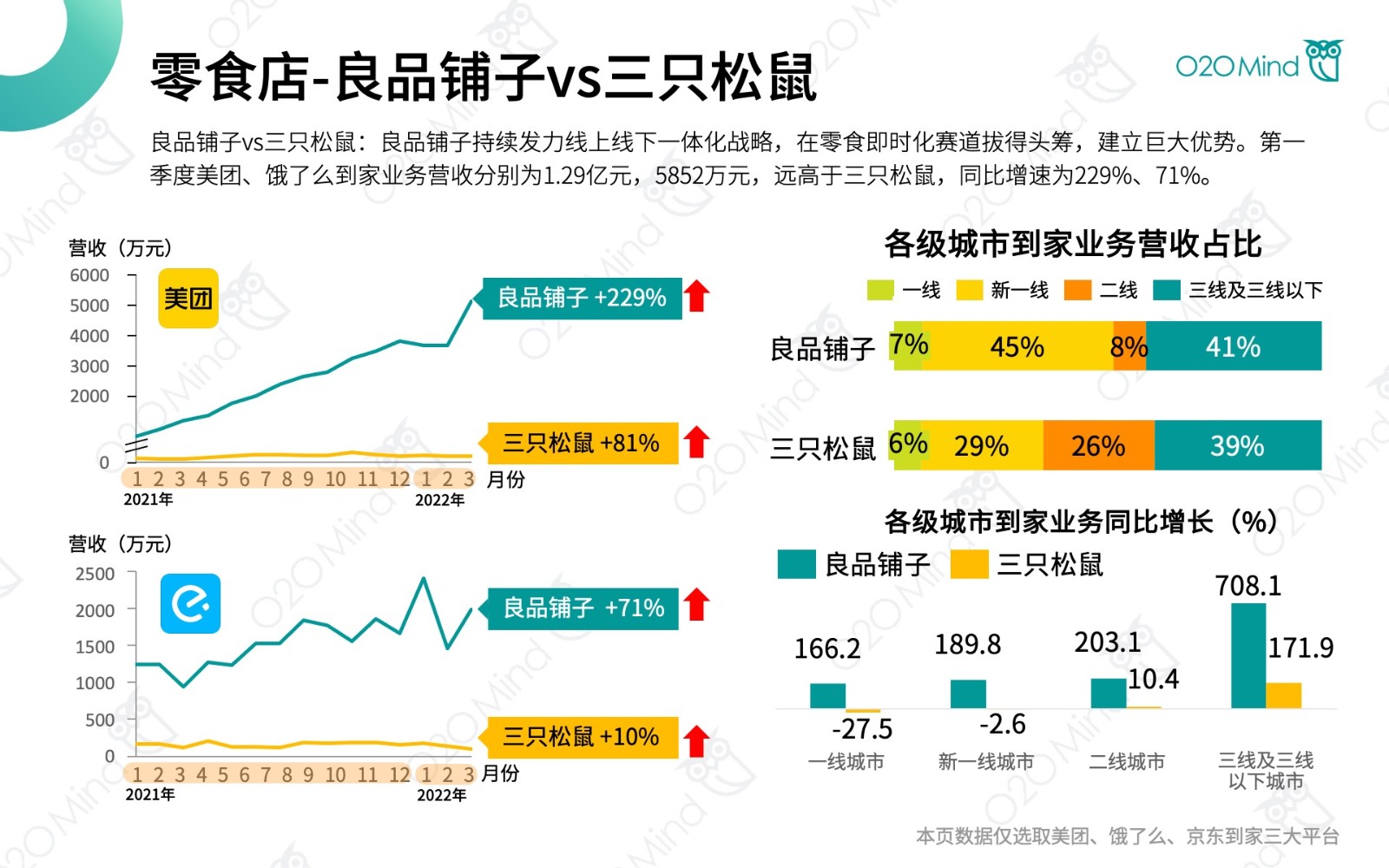

良品铺子vs三只松鼠:良品铺子持续发力线上线下一体化战略,在零食即时化赛道拔得头筹,建立巨大优势。第一季度美团、饿了么到家业务营收分别为1.29亿元,5852万元,远高于三只松鼠,同比增速为229%、71%。

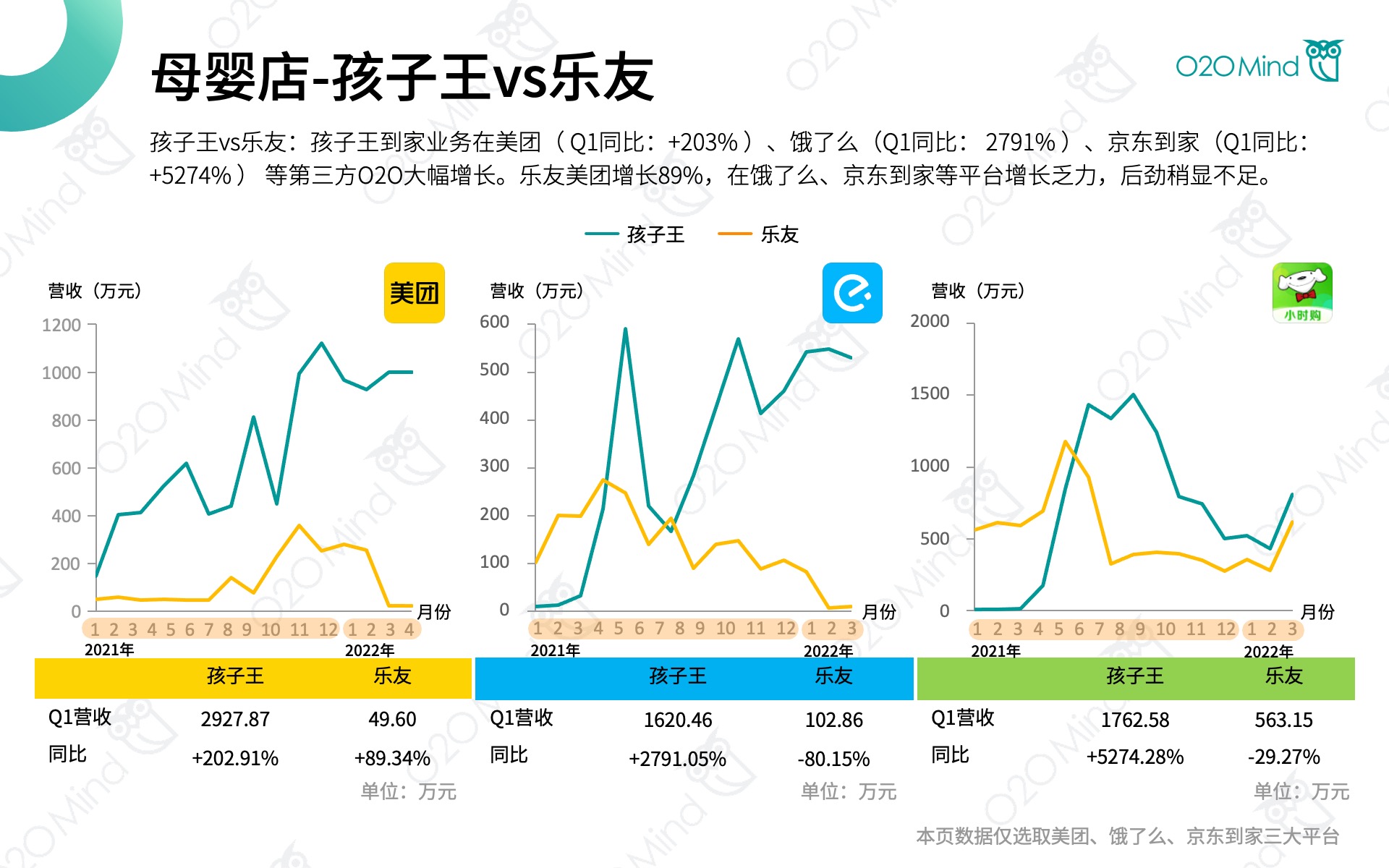

孩子王vs乐友:孩子王到家业务在美团( Q1同比:+203% )、饿了么(Q1同比:2791% )、京东到家(Q1同比:+5274% ) 等第三方O2O大幅增长。乐友美团增长89%,在饿了么、京东到家等平台增长乏力,后劲稍显不足。

O2O渠道下零售品牌同质化竞争状态尤为凸显。同样在三公里生活圈内的华润万家和沃尔玛,购买日化用品可能更偏向距离近的。

而在O2O平台中,这些零售店铺几乎没有了距离优势,甚至有的时候仅仅是起送价格的差异就改变了消费者的选择。

O2O渠道中,商品和服务差异化仍然是零售企业核心竞争力的关键所在。自有品牌的发展是实现商品差异化竞争优势的重中之重。得益于Member’s Mark (自有商品品牌)、罗森(自有商品品牌)O2O渠道的显著增长,山姆会员店、罗森等品牌零售商在O2O渠道均有出色表现。

数据时段:2021年01月-2022年03月

数据工具:O2OMind

声明:以上分析结果所用数据来源互联网公开信息,本公司不对其真实性、完整性负责。